2. November 2017 von Dirk Breuer

Effizienzsteigerung in Post-Trade-Systemen

Wie ihr sicherlich wisst, beschäftigte sich die Investment-Management-Branche in den letzten Jahren hauptsächlich mit der Erfüllung von regulatorischen Anforderungen. Investitionen in die weitere Systemlandschaft wurden entweder zugunsten der Umsetzung der Regulatorik oder aufgrund von zu verkraftenden Umsatzeinbrüchen reduziert, so dass man aus heutiger Sicht von einem massiven Investitionsstau in den Systemlandschaften sprechen kann. Wie ihr euch vorstellen könnt, werden jedoch zusätzliche Themen aus dem regulatorischen Umfeld auf die Branche zukommen und Kapazitäten binden.

Die derzeitige Niedrigzinsphase und die wieder wachsenden Mittelzuflüsse in die Investment-Management-Branche erfordern − aufgrund der unter Druck geratenen Margen − eine Effizienzsteigerung in Prozessen und Systemen. Doch auch die zu erwartende Konsolidierung des Marktes, basierend auf den beschriebenen Aspekten, erfordert Investitionen in die vernachlässigten IT-Systeme. Der Branche wird es schwerfallen, sich gegen neue Wettbewerber zu behaupten. Hiermit sind beispielsweise FinTechs gemeint, die geringeren regulatorischen Anforderungen ausgesetzt sind. Aus diesem Grund muss euch klar sein, dass in State-of-the-Art-Systeme investiert werden muss. Diese Systeme müssen die manuellen Prozesse automatisieren, flexibel auf neue Asset-Klassen reagieren, steigende Komplexität auch durch die Regulatorik abbilden und letztlich die Produktionskosten reduzieren.

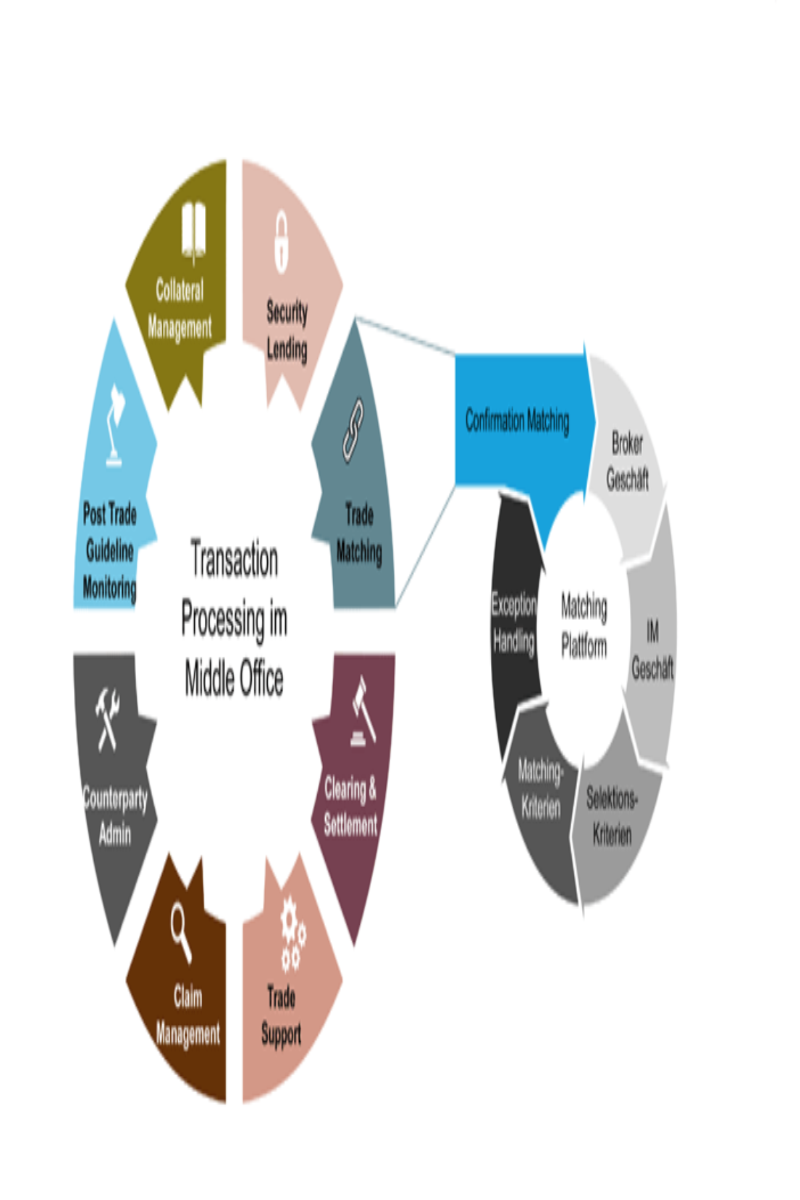

Ein wesentlicher Teil zur Steigerung der Effizienz und Senkung der Produktionskosten liegt dabei im Middle Office – im Post Trade Processing – verborgen.

Dort werden unter anderem die vom Portfoliomanagement initiierten und vom Handelstisch ausgeführten Geschäfte mit der Brokerbestätigung abgeglichen (Confirmation Matching) und abgerechnete Geschäfte zwischen dem Investment Manager und der Depotbank überprüft (Reconciliation).

Post Trade Processing im Middle Office ist nicht nur Compliance oder Collateral Management, sondern auch Confirmation Matching mit Brokern und Gegenparteien und bietet Möglichkeiten zur Digitalisierung.

Problemfall MS Excel

Vielleicht habt ihr bemerkt, dass heute noch viele Investment Manager in diesem Umfeld MS Excel einsetzen. Das hat einen einfachen Grund: Es ist kostengünstig und schnell einsatzbereit. Jedoch solltet ihr euch im Klaren darüber sein, dass sich aus der Nutzung von MS Excel zahlreiche Probleme und Nachteile sowie ein hohes operationales Risiko ergeben. Meist werden die von den Fachbereichen angefertigten MS Excel Makros oder Vorlagen mit komplexen Formeln nicht zentral von der IT-Abteilung des Hauses unterstützt, betreut und gewartet. Somit obliegt die Entwicklung und Wartung des Makros oder der Vorlage der Fachabteilung und ist üblicherweise auf einen Mitarbeiter mit entsprechendem Excel-Know-how konzentriert und widerspricht der IDV-Compliance. Bei Problemen mit dem MS Excel Sheet und der Abwesenheit des Mitarbeiters ist somit niemand in der Lage, diese zu lösen. Dieses Risiko solltet ihr nicht unterschätzen, denn es bedeutet, dass ein Abgleich an manchen Tagen nicht ordnungsgemäß durchgeführt werden kann und abzustimmende Handelsgeschäfte ungeprüft weitergeleitet werden. Es werden somit Aufwände und Kosten auf nachgelagerte Prozesse verschoben, wo gegebenenfalls nur noch eine Rückabwicklung des Geschäftes möglich ist.

Eine vollständige Automatisierung ist häufig nicht realisiert, da Dateien per E-Mail in verschiedenen Formaten an das Middle Office geliefert oder Bestätigungen als Fax gesendet werden. Manuelle Tätigkeiten mit entsprechender Fehleranfälligkeit und Fehlerhäufigkeit sind die Folge. Auch eure Kontrollmöglichkeit ist eingeschränkt, da Beträge − zum Beispiel die Brokergebühren − für das Middle Office aufgrund fehlender Daten nicht nachvollziehbar sind.

Confirmation Matching und Reconciliation – Best Practice

Dieses Szenario betrifft sowohl das Confirmation Matching als auch die Reconciliation mit der Depotbank. Die Prozesse gelangen an ihre Grenzen, sobald das Asset Under Management ansteigt und die Prozesse skaliert werden müssen und der Wettbewerbsdruck Margen weiter sinken lässt sowie eine höhere Automatisierung notwendig macht, um Kosten zu senken und versteckte Effizienzen zu heben.

Die am Markt angebotenen Lösungen sind vielfältig und reichen von Service Providern, die die Aufgaben vollständig übernehmen, bis hin zu spezialisierten IT-Systemen, die, eingebettet im Unternehmen, einen automatisierten Abgleich vornehmen. An dieser Stelle möchte ich euch den Einstieg erleichtern und euch einen kurzen Überblick geben.

Confirmation Matching im Middle Office

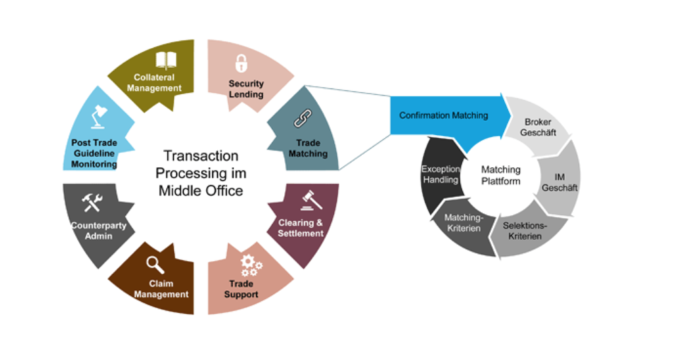

Das Confirmation Matching dominiert der Anbieter Omgeo mit seinen verschiedenen Produkten. Eine vollständige Abdeckung aller Asset-Klassen bietet euch Omgeo CTM allerdings nicht. Ähnliche Funktionalitäten wie Omgeo CTM werden beispielsweise auch von Bloomberg mit seinem Produkt VCON angeboten. Hinsichtlich der Abdeckung der Asset-Klassen unterscheiden sich jedoch die Produkte. Darüber hinaus gibt es weitere spezialisierte Matching-Plattformen beziehungsweise Anbieter wie zum Beispiel FXAll oder JP Morgans Morcom.

Die Versorgung der Plattformen mit den Informationen zu dem Handelsgeschäft erfolgt von der Sell Side ohne Verzug. Gleichzeitig werden die Geschäfte aus den Systemen des Investment Managers nach Ausführung an die Matching-Plattformen übermittelt. Das Matching erfolgt, sobald beide Seiten verfügbar sind. Mit Hilfe des Workflow Managements können Exceptions abgearbeitet werden. Das geschieht, indem beispielsweise der Broker bei Abweichungen direkt informiert oder die Brokerbestätigung mit ihren Gebühren übernommen wird. Sind Geschäfte erfolgreich überprüft worden, können diese automatisch per Swift an die Depotbank oder in die Systeme des Investment Managers übermittelt werden.

Mit Hilfe der automatisierten Matching-Plattformen wird die SDA-Rate − also die Same Day Affirmation Rate − im Unternehmen gesteigert und die Effizienz deutlich erhöht. Hiermit könnt ihr nicht nur die Fehlerquellen und die Fehlerrate durch manuelle Eingriffe reduzieren, sondern euch wird erstmals die Revisionssicherheit ermöglicht und das operationale Risiko deutlich gesenkt.

Post Trade Reconciliation

Durch den Einsatz einer professionellen Software könnt ihr den Abgleich von verschiedenen Systemen (Reconciliation) revisionssicher und effizient gestalten. Das Einsatzgebiet ist hier insbesondere der Abgleich zwischen Depotbank und Investment Manager, zwischen unterschiedlichen Systemen beim Investment Manager, zum Beispiel Portfolio-Management-System versus Fondsbuchhaltung, oder die Abstimmung mit dem externen Collateral Manager.

Ein Abgleich muss nicht zwingend nur zwischen zwei Systemen erfolgen, sondern kann auch mehrere Systeme umfassen. Hier sei zum Beispiel auf ein Bestands-Reconciliation zwischen Portfolio-Management-System, Fondsbuchhaltung und Depotbank verwiesen, eventuell unter Berücksichtigung der noch nicht gebuchten Handelsgeschäfte. Im Investment Management sind häufig nur Bestands-Reconcilations zu finden, obwohl ein transaktionsbasiertes Reconciliation eine deutlich höhere Qualität in den Reconciliation-Prozess bringt. Selbstverständlich bieten euch die Systeme am Markt oft die Möglichkeit, die Abweichungen – sogenannte Breaks − innerhalb eines Workflows zu klären oder schnell auf Details der Geschäfte zuzugreifen.

Der Anbieter Smartstream konzentriert sich seit Jahren auf Tools zum Reconciliation und hat seine Lösung um verschiedene weitere Angebote erweitert. Anbieter wie Bloomberg bieten euch jedoch auch ein Reconciliation Tool für das Middle Office. Dieses Tool bietet im Gegensatz zu Smartstream nur eingeschränkte Funktionalitäten, kann aber auf in Bloomberg getätigte Geschäfte zugreifen. Beide dokumentieren die Ergebnisse revisionssicher, erhöhen deutlich die Effizienz und STP-Rate bei gleichzeitigem Qualitätsgewinn und Reduzierung der manuellen Tätigkeit mit der verbundenen Fehleranfälligkeit.

Fazit

Die Investition in Systeme für das Middle Office ist aus heutiger Sicht zwingend notwendig. Das Middle Office muss von manuellen Tätigkeiten entlastet und die Automatisierung vorangetrieben werden. Bestehende Systeme müssen optimiert und gegebenenfalls durch neue State-of-the-Art-Systeme ersetzt werden. Eine hohe STP-Rate könnt ihr nur durch die Vernetzung der Systeme von Brokern, Depotbanken, Collateral und Investment Managern erreichen. Nur so könnt ihr letztlich die Wettbewerbsfähigkeit erhalten und auf die Herausforderungen hinsichtlich Wachstum und schrumpfender Margen reagieren.