26. April 2018 von Nils Schneider

Meldewesen im Kontext MiFID II

Seit dem 03.01.2018 besitzt die EU-Richtlinie MiFID II - also die Überarbeitung der 2007 verabschiedeten Richtlinie über Märkte für Finanzinstrumente – Gültigkeit. Das Ziel dieses Regelwerkes besteht darin, eine bessere Transparenz über und an den Finanzmärkten der Europäischen Union sowie ihrer stärkeren Integration zu schaffen. Maßnahmen bestehen darin, dass für Finanztransaktionen und gehandelte Finanzinstrumente die bisherigen Anforderungen an die Vor- und Nachhandelstransparenz stark erweitert und Meldefristen ab dem 03.01.2018 verkürzt wurden. In meinem Blog-Beitrag möchte ich besonders auf das Thema „Nachhandelstransparenz“ eingehen und die Herausforderungen bei deren Umsetzung für Banken und Finanzinstitute näher beleuchten.

Melden abgeschlossener Finanztransaktionen

Handelsplätze und Investmentfirmen der Europäischen Union sind seit dem 03.01.2018 verpflichtet, detaillierte Informationen − etwa in Bezug auf ausführende Händler oder Ausführungsgründe − zu abgeschlossenen Finanztransaktionen zeitnah den nationalen Aufsichtsbehörden (NCA) der beteiligten Länder zu melden. Zu diesem Zweck gibt es zum Beispiel das European Trade Repository, kurz Regis-TR. Hier können NCA-Detailinformationen von abgeschlossenen Finanztransaktionen eingesehen werden.

Publizieren gehandelter Finanzinstrumente

Handelsplätze und Investmentfirmen der Europäischen Union sind ferner dazu verpflichtet, detaillierte Informationen im Rahmen abgeschlossener Finanztransaktionen und verkaufter Finanzinstrumente zu publizieren. Gemäß der VERORDNUNG (EU) Nr. 600/2014, Artikel 20 und 21 sind neben Informationen zur eindeutigen Identifikation eines Finanzinstruments auch dessen gehandeltes Volumen, der Kurs des Geschäfts sowie der Zeitpunkt des Abschlusses zu publizieren. Diese Veröffentlichung erfolgt über das ESMA-Register Financial Instruments Reference Data System (kurz: FIRDS). Hier könnt ihr zum Beispiel prüfen, an welchem Handelsplatz und durch welche Investmentfirma eine Aktie oder eine Kauf- oder Verkaufsoption auf diese Aktie mit welchem Volumen gehandelt wurde.

Datenbereitstellungsdienste

Um es Handelsplätzen und Investmentfirmen zu erleichtern, ihren Melde- und Publikationspflichten nachzukommen, wurden im Rahmen von MiFID II zwei Datenbereitstellungsdienste definiert:

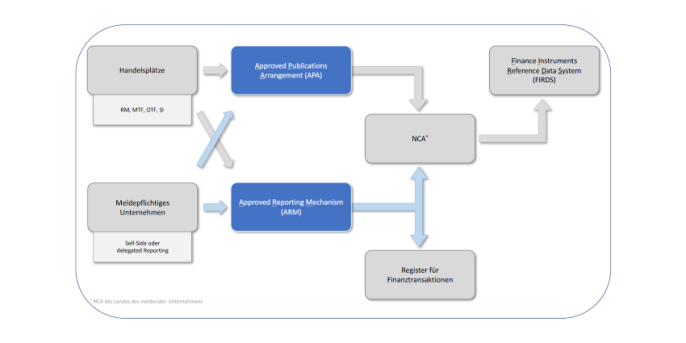

- Approved Reporting Mechanism (ARM) – ein Meldemechanismus für in MiFID II / MiFIR geregelte Meldepflichten

- Approved Publication Arrangement (APA) – ein genehmigtes Veröffentlichungssystem für die außerbörsliche Nachhandelstransparenz

Eine Genehmigung, um die genannten Dienste europaweit anbieten zu dürfen, stellt die National Competence Authority (NCA) des jeweiligen Herkunftslandes aus. In Deutschland ist dafür die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) verantwortlich.

Die Anforderungen, die ein Unternehmen durch diese angebotenen Datenbereitstellungsdienste erfüllen muss, könnt ihr in der RICHTLINIE 2014/65/EU nachlesen. So viel vorweg, es geht hier vor allem um die Vermeidung von Interessenskonflikten zwischen Dienstanbietern und Kunden sowie um solide Sicherheitsmechanismen.

Zudem sind folgende Anforderungen an die Datenbereitstellungsdienste relevant:

- Prüfung der übermittelten Handelsauskünfte auf Vollständigkeit.

- Erkennen von Lücken und offensichtlichen Fehlern in den gelieferten Daten.

- Anforderung einer Neuübermittlung im Fall einer fehlerhaften Auskunft.

- Fristgerechte Bereitstellung der Daten.

Ein europaweiter Anbieter der Datenbereitstellungsdienste ist die Deutsche Börse AG mit ihrem Regulatory Reporting Hub (RRH), in dem – neben den ARM- und APA-Diensten – weitere Dienste zur Erfüllung von MiFID II-Anforderungen bereitgestellt werden. Dazu gehören unter anderem Services für systematische Internalisierer, deren MiFID II-Verpflichtungen über die einer Investmentfirma hinausgehen.

Die Wege der zu meldenden und publizierenden Informationen von meldepflichtigen Unternehmen bis zu den unterschiedlichen Registern oder nationalen Aufsichtsbehörden

Ihr solltet euch Folgendes merken: Regulierte Märkte (Börsen), multilaterale- und organisierte Handelssysteme (MTF, OTF) und systematische Internalisierer müssen die gehandelten Finanzinstrumente immer melden. Andere Unternehmen sind dann meldepflichtig, wenn sie außerhalb eines Handelsplatzes Verkäufer eines Finanzinstruments sind oder sie sogenannte delegated reporting – also die Meldung für den meldepflichtigen Kontrahenten – durchführen.

Vom meldepflichtigen Unternehmen zu den ARM-/APA Diensten

Im Kontext der Nachhandelstransparenz mussten bis zum 03.01.2018 zahlreiche fachliche und technische Prozesse geändert und umgesetzt werden. Dadurch ist es möglich, Meldungen an die gewählten APA- und ARM-Dienste vollständig und mit den geforderten Fristen zu gewährleisten. Im Kontext dieses Änderungsprozesses haben sich beispielsweise folgende Fragestellungen ergeben:

- Welche Geschäfte müssen gemeldet werden?

- Welche Daten müssen gemeldet werden, wenn zum Zeitpunkt der Transaktion keine ISIN zum Finanzinstrument existiert?

- Welche Abteilung des Kunden nimmt Korrekturen vor, wenn der APA- oder ARM-Dienst eine an ihn übermittelte Finanztransaktion oder an ihn gehandeltes Finanzinstrument ablehnt?

Aufgrund der hohen Interpretierbarkeit der MiFID II-Regelungen wurde durch den Regulator – also das oben erwähnte ESMA-Register – ein Fragen- und Antworten-Katalog mit „quasi Gesetzescharakter“ publiziert. Damit wurden nicht unerhebliche Änderungen zum 18.12.2017 – also zwei Wochen vor Produktivgang – veröffentlicht. Dieses Vorgehen stellte sowohl Nutzer als auch Anbieter der Datenbereitstellungsdienste vor große Herausforderungen, da ein Testing zum großen Teil erst im Produktivsystem möglich war.

Der Blick nach vorne

Wie ihr sicherlich erahnen könnt, müssen sich die Prozesse der MiFID II-Regulatorik seit deren Produktivsetzung am 03.01.2018 erst noch einpendeln. An der Datenqualität, dem Umfang gemeldeter Geschäfte und den Meldefristen muss teilweise noch intensiv gearbeitet werden, zumal hier die „Daumenschrauben“ weiter angezogen werden sollen.

Inwieweit die durchgeführten Maßnahmen zu dem gewünschten Ziel – gemeint ist die Integration der Finanzmärkte in der europäischen Union - führen werden, bleibt abzuwarten.

Ihr interessiert euch für weitere Themen rund um den Banking-Bereich? Dann werft doch auch einen Blick in unsere bisher erschienen Blog-Beiträge.