18. Juni 2020 von Michael Greiwe

Geldanlage und unser (Miss)verständnis von Risiko

Reden wir heutzutage über das Thema Geldanlage, kreisen unsere Gespräche regelmäßig und nahezu ausschließlich um die Begriffe Performance und Rendite. Obwohl das Sprichwort „no risk – no return“ allgemein bekannt ist, wird dem Erstgenannten eine wesentlich geringere Aufmerksamkeit geschenkt. Der Grund hierfür mag viele Facetten haben. Jahrzehnte lang galt das Credo eines „risikolosen Zinses“. Dies suggeriert eine Rendite, ohne im Gegenzug ein Risiko eingehen zu müssen. Mit der im Jahr 2007 beginnenden Finanzkrise und den resultierenden historisch niedrigen Zinsen in Europa hat sich dieses Credo nahezu umgekehrt. Seit mehreren Jahren beobachten wir ein „zinsloses Risiko“. Selbst für einen Zins von 0 Prozent muss bereits ein (minimales) Risiko eingegangen werden. Die Kenntnis darüber, wie viel Risiko zu vertragen ist, ist dadurch nochmals wichtiger geworden.

Ein gemeinsames Risikoverständnis

Zuerst muss ein gemeinsames Verständnis von Risiko hergestellt werden. Die Bewertung von „Risiko“ wird stets vor dem Hintergrund des Gesamtvermögens vorgenommen. Das heißt, alle liquiden sowie illiquiden Anlagen werden gemeinsam betrachtet und beurteilt. Die Streuung der Anlagen über Aktien-Depots hinaus ist nicht nur die treibende Kraft hinter der eingangs erwähnten Rendite. Sie ist ebenfalls wichtig zur Beurteilung des tatsächlichen Risikos (ca. 90 Prozent der Schwankung eines Portfolios kann über die Auswahl der Anlageklassen erklärt werden (vgl. Roger G. Ibbotson and Paul D. Kaplan: " Does Asset Allocation Policy Explain 40, 90, or 100 Percent of Performance?")). Es ist meiner Meinung nach nicht zielführend, die eigene Risikoneigung als beispielsweise „risikofreudig in Aktien“ und „risikoavers in Anleihen“ zu beschreiben. Die Kenntnis über das Risiko im gesamten Vermögen ist der erste Schritt. Anschließend und darauf basierend erfolgt die Entscheidung über die Aufteilung des Gesamtvermögens.

Die Wahrnehmung von Prozentwerten

Generell empfehle ich bei der Beurteilung von Risiko vorerst eine absolute Sicht einzunehmen. Das menschliche Gehirn tendiert dazu, Prozentwerte unterschiedlich wahrzunehmen (vgl. Cass R. Sunstein: Probability Neglect: Emotions, Worst Cases, and Law.) So neigen wir dazu, gerade geringe Wahrscheinlichkeiten falsch einzuschätzen. Eine Eintrittswahrscheinlichkeit eines Ereignisses von 2,5 Prozent wird zumeist entweder nahezu ignoriert oder maßlos überschätzt. Die Fehlwahrnehmung von (geringen) Wahrscheinlichkeiten führen in Verbindung mit den Tücken der Wahrscheinlichkeitsrechnung zu vielen Unter- sowie Überschätzungen von Extremereignissen im Zeitverlauf. Besteht beispielsweise pro Jahr eine 3,5 prozentige Wahrscheinlichkeit, 50 Prozent des Gesamtvermögens zu verlieren, bedeutet dies, dass der Verlust mit circa 30 prozentiger Wahrscheinlichkeit (Rechenhilfe: 1-(1-3,5%)^10=29,97%) irgendwann in den kommenden 10 Jahren eintreten wird.

Um die Risikoeinschätzung vergleichbar zu machen, sollte jedoch in relativen Werten gedacht werden. Ein Verlust von 1.000 Euro ist für einen Studenten vermutlich schwieriger zu verkraften als für einen Arbeitnehmer, der bereits 10 Jahre im Beruf steht. Auch sollte dieser relative Wert sich auf das gesamte Anlagevolumen beziehen.

Risiko- und Verlustaversion

Um Risiko einzuschätzen, werden nun zwei Situationen voneinander unterschieden. Beide Situationen referenzieren auf eine Bonuszahlung in Abhängigkeit zum Gesamtvermögen. Diese kann beispielsweise der Größenordnung eines Monatsgehalts entsprechen.

Erste Situation

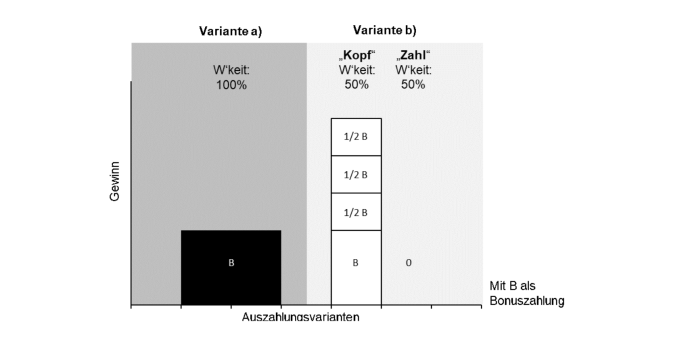

Die erste Situation adressiert die Risikoaversion, das heißt wie viel Risiko wird eingegangen, wenn kein Bestandsverlust droht. Hierbei unterstützt die skizzierte Lotterie in der nachfolgend abgebildeten Grafik: In Variante a) wird der festgelegte Bonus erhalten. In Variante b) wird eine Münze geworfen. Bei „Zahl“ wird nichts erhalten. Wie hoch muss der Gewinn bei „Kopf“ sein, sodass Variante b), das heißt der Münzwurf, gewählt wird?

Ein rationaler Mensch wäre bei einem Einsatz von zwei Bonuszahlungen indifferent zwischen Variante a) und Variante b) und somit risikoneutral. Ein geringerer (höherer) Einsatz lässt auf eine risikoaffine (risikoaverse) Einstellung schließen.

Zweite Situation

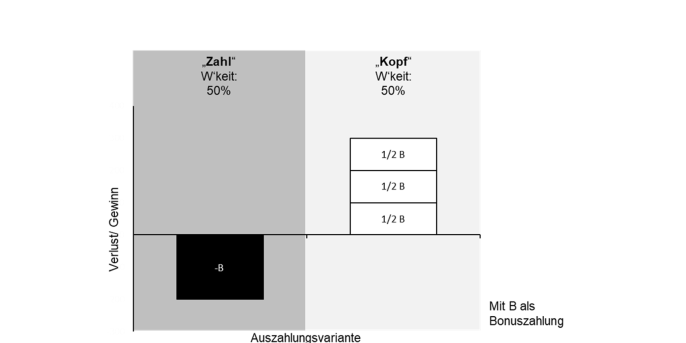

Die zweite Situation adressiert die Verlustaversion und somit den Umgang mit Verlusten (vgl. hierzu Daniel Kahneman, Amos Tversky: Prospect Theory: An Analysis of Decision under Risk). Hierbei kann erneut ein Münzwurf Abhilfe schaffen, welcher in der nachfolgenden Abbildung skizziert wird: Bei „Zahl“ muss eine Bonuszahlung bezahlt werden. Wie hoch muss der Gewinn bei „Kopf“ sein, sodass diese Lotterie gespielt wird?

Verlustneutrale Menschen sind bei einem Gewinn von einer Bonuszahlung indifferent. Ein höherer (niedrigerer) Einsatz lässt auf eine Verlustaversion (Verlustaffinität) schließen.

An den Kapitalmärkten lässt sich die Verlustaversion regelmäßig beobachten. Anleger tendieren dazu, Wertpapiere mit negativer Performance anders zu behandeln, als solche mit positiver Performance. So werden die „negativen“ Wertpapiere länger gehalten, während die „positiven“ frühzeitig veräußert werden.

Um zu bestimmen, wie viel Risiko mit dem Gesamtvermögen eingegangen werden kann, müssen die eigenen Verhaltensmuster bekannt sein. Die beiden oben Beschriebenen werden durch die nachfolgende Frage zusammengefasst: Wie viel Verlust und wie viel Risiko vertrage ich?

Eine effiziente Vermögensanlage

Ziel einer effizienten Vermögensanlage sollte somit zuerst darin bestehen, die Risiko- und Verlustneigung herauszuarbeiten und diese zu verstehen. Das „beste“ Portfolio (sollte es eines geben) wird zum finanziellen Desaster werden, wenn die Täler, wie bereits kurzzeitig durch die COVID-19 Viruserkrankung gesehen, emotional nicht zu durchschreiten sind.

Aufbauend hierauf wird das ganzheitliche Anlagevermögen strategisch, das heißt auf Anlageklassenbasis, so strukturiert, dass die persönlichen Neigungen abgedeckt werden. Im weiteren Verlauf sollte stets der Blick auf das Große und Ganze gerichtet werden. Bei der Geldanlage ist es wichtig zu verstehen und zu akzeptieren, dass es zu temporären Verlusten kommen wird. Und um diese Phase erfolgreich und ruhigen Gewissens überstehen zu können, muss vorab verstanden werden, wie viel Schwankung und wie viel Verlust im Gesamtportfolio emotional tragbar sind.

Ihr möchtet mehr über spannende und interessante Themen aus dem Bankenbereich erfahren? Dann werft auch einen Blick auf unsere bisher erschienen Blog-Beiträge.